19 April, 2023

Dapatkah kita memprediksi harga indeks pasar saham negara berkembang naik atau turun dalam 3 tahun ke depan? Tanpa bantuan “bola kristal”, sangat sulit memperkirakan tren pasar ke depannya, belum lagi keterbatasan kita dalam mengidentifikasi waktu terbaik untuk masuk ke pasar. Jika investor ingin mengurangi volatilitas sekaligus meraih potensi imbal hasil dari pertumbuhan jangka panjang di tengah pasar yang berfluktuasi, maka strategi dollar cost averaging bisa menjadi pilihan yang sangat mumpuni.

Ini merupakan metode investasi secara reguler dalam jumlah yang sama pada suatu instrumen investasi tertentu – terlepas dari fluktuasi yang terjadi di pasar. Hasilnya, seorang investor akan membeli unit lebih banyak ketika harga sedang turun dan begitu sebaliknya ketika harga sedang naik.

Pasar finansial yang berfluktuasi seringkali menjadi kendala dalam menemukan momen terbaik untuk berinvestasi.

Tidak ada satupun strategi investasi yang mampu menjamin keuntungan mudah atau imbal hasil yang tinggi. Jadi, sangat penting untuk menemukan strategi jangka panjang yang andal dan sesuai dengan profil risiko, tujuan keuangan, dan kondisi keuangan kita. Berikut adalah keunggulan dari dollar cost averaging:

Hanya untuk ilustrasi

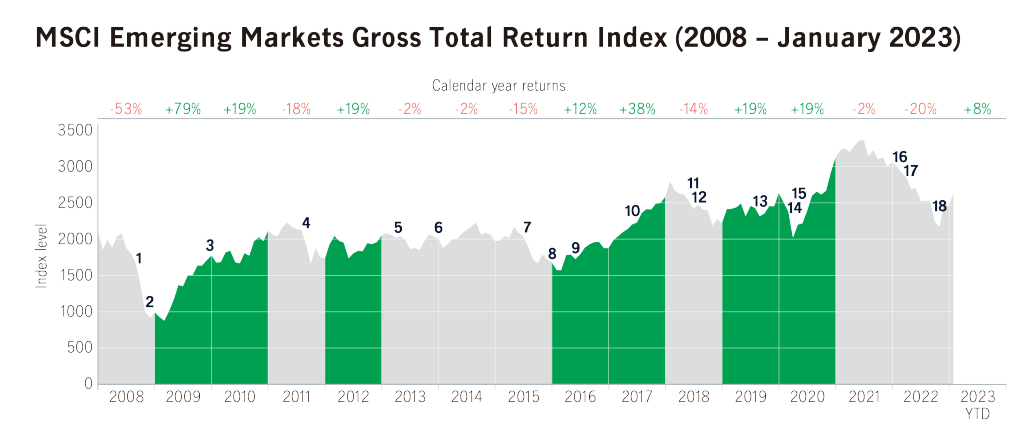

Sumber: MSCI dan Bloomberg, per tanggal 2 Februari 2023. Total return dalam dolar AS.

Sumber: Bloomberg dan MSCI, per 31 Januari 2023. Pengembalian total dalam dolar AS. Nilai indeks dibuat kembali menjadi US$ 10 (harga unit awal) pada tanggal 28 Februari 2018. Investasi bulanan dilakukan setiap akhir bulan dengan harga unit berbasis ulang. Per 28 Februari 2023, alokasi geografis indeks pasar Berkembang MSCI adalah sebagai berikut: Tiongkok (32,11%), Taiwan (15,26%), India (13,23%), Korea Selatan (11,74%), Brazil (5.05%), dan lainnya (22,61%). Contoh yang disebutkan hanya untuk tujuan ilustrasi. Informasi tersebut tidak menunjukkan kepemilikan portofolio yang sebenarnya atau merupakan rekomendasi atau saran investasi apa pun. Investasi yang berbeda memiliki pola volatil yang berbeda. Kinerja masa lalu tidak mencerminkan kinerja masa depan.

Strategi lump-sum mungkin lebih familiar di kalangan investor yang pengalaman di pasar saham, obligasi, dan reksa dana. Pada dasarnya kedua strategi ini memilki keunikan masing-masing, potensi imbal hasil akan sangat bervariasi bergantung pada kondisi pasar. Seluruh pelaku pasar mempercayai bahwa jika harga instrumen investasi terus naik, strategi lump-sum mampu menghasilkan potensi yang lebih baik, terutama untuk investor berpengalaman yang paham pergerakan pasar, namun kita perlu ingat:

Memanfaatkan setiap peluang di pasar hampir selalu lebih baik dibanding memanfaatkan peluang sesekali. Investasi dalam jangka waktu yang panjang berpotensi memberikan imbal hasil positif sebagai buah dari kesabaran, sementara investor impulsive mungkin akan mengalami kerugian.

Dollar cost averaging mengajak investor untuk berinvestasi dengan disiplin secara mudah dan sederhana. Ketika strategi ini sudah diaktifkan, secara otomatis alokasi reguler dalam jumlah yang tetap akan diinvestasikan terlepas dari bagaimana kondisi pasar dan kondisi psikologis mereka, hal ini akan membantu menghindari keputusan yang tak tepat. Jika investor yakin bahwa strategi ini akan membantu mereka mencapai tujuan keuangan, mereka harus secara aktif menambah aset dengan potensi pertumbuhan jangka panjang dan mulai mengatur rencana investasi rutin bulanannya.

Kelola keuangan dengan nilai-nilai Ramadan

Pertahanan lengkap keuangan kita

Diversifikasi: Mengelola risiko dan mengoptimalkan return di tengah fluktuasi

Mengelola risiko dan mengoptimalkan return

Tiga plus satu tameng keuangan

Pertahanan lengkap keuangan kita