16 November 2024

Bulan ini kami mengetengahkan komentar pasar terkini dari Chief Economist & Investment Strategist PT Manulife Aset Manajemen Indonesia, Katarina Setiawan.

Sepuluh bulan pertama 2024 sentimen pasar finansial sangat dipengaruhi oleh ekspektasi arah Fed Funds Rate (FFR), dan di akhir tahun kemenangan Donald Trump membuat volatilitas semakin meningkat. Bagaimana pandangan Anda untuk tahun 2025?

Di 2025 kami perkirakan Amerika Serikat akan tetap sangat berperan mempengaruhi sentimen pasar, terkait dengan potensi kebijakan dan komentar-komentar Donald Trump yang sering tidak terduga, drastis, dan dianggap emosional, seperti yang terjadi di periode pertama kepresidenannya. Potensi kebijakan-kebijakan tersebut – yang mungkin saja pada akhirnya hanya wacana – dapat menyebabkan volatilitas pasar saham, pasar obligasi, mata uang. Sementara dari dalam negeri, upaya mendorong perekonomian melalui perbaikan konsumsi dan daya beli, dan pengelolaan anggaran untuk menopang program-program tersebut menjadi fokus pasar.

Seberapa besar kita harus khawatir menghadapi ‘Trump Volatility’ di periode kedua kepresidenannya tahun depan?

Dalam kampanyenya kali ini, Donald Trump menjanjikan pemotongan pajak korporasi dan proteksionisme melalui pengenaan tarif impor, tidak berbeda dengan kebijakannya di periode pertama 2017. Selain karena ‘trauma’ mengingat volatilitas global akibat perang dagang 2018 – 2019, kali ini pasar juga khawatir kebijakan-kebijakan akan kembali meningkatkan inflasi yang saat ini sudah dalam tren penurunan, menghambat pemangkasan FFR, mendorong penguatan USD, menghambat laju perdagangan global, dan pada akhirnya memicu pelemahan ekonomi global.

Namun jika kita tarik mundur, kebijakan pro-growth dan inflationary Trump di 2018 ternyata tidak mampu meningkatkan pertumbuhan domestik AS dan tidak terlalu memicu inflasi. Setahun kemudian di 2018, pertumbuhan PDB, investasi, dan perdagangan justru melemah. Pada akhirnya, inflasi dan arah suku bunga lebih dipengaruhi oleh siklus ekonomi global. Jika kita ingat, perekonomian global dalam siklus puncak pertumbuhan di 2017-2018, dan di 2019 memasuki era moderasi pertumbuhan, inflasi, yang diikuti oleh pemangkasan suku bunga. Secara dampak, kebijakan Trump lebih bersifat distraktif, namun tidak berhasil melawan ‘global forces’ yang saat itu memang sedang dalam era moderasi.

Jadi artinya ekspektasi pemangkasan FFR tahun 2025 masih tetap berlaku?

Betul, di 2025 perekonomian global diperkirakan akan memasuki siklus moderasi pertumbuhan, inflasi global sudah melandai gradual sejak 2023, dan pemangkasan suku bunga yang sudah dimulai sejak awal 2024 kami perkirakan masih akan berlanjut di 2025. Jadi di tengah retorika kebijakan Trump, sebenarnya ekspektasi penurunan inflasi dan FFR masih tidak berubah, walaupun frekuensi dan besarannya lebih konservatif mengikuti data yang muncul. Namun tidak dapat disangkal, sebagai pemimpin negara dengan perekonomian terbesar di dunia, pemikiran dan komentar Donald Trump dapat menciptakan guncangan pada pasar.

Di tengah potensi perang tarif jilid dua antara Amerika Serikat – China, bagaimana dampaknya terhadap Asia?

Kawasan Asia berpotensi menghadapi tantangan di 2025, terkait ekspektasi moderasi pertumbuhan global dan risiko kebijakan tarif AS. Jika kita balik ke periode 2018-2019, sudah ada kemiripan situasi dengan yang dihadapi saat ini setelah kemenangan Donald Trump: USD menguat, dan mata uang kawasan terdepresiasi.

Merespons kemenangan Trump kali ini, selama Oktober - November 2024 banyak mata uang Asia telah melemah melebihi pelemahan yang terjadi di periode 2018 – 2019. Contohnya, selama 2018 – 2019 Rupiah melemah 2.5% terhadap USD, sementara di dua bulan Oktober – November 2024, Rupiah telah melemah 4.5% terhadap USD. Kondisi pelemahan nilai tukar dalam 2 bulan terakhir yang telah melebihi pelemahan 2 tahun 2018 – 2019 setidaknya dialami oleh Taiwan, Filipina, Malaysia, sementara pelemahan mata uang di Cina dan Korea dalam dua bulan ini sudah mencapai setengah dari pelemahan yang terjadi di dua tahun 2018 – 2010. Hal ini mengindikasikan pasar telah memperhitungkan faktor Trump uncertainty yang akan terjadi ke depan.

Di lain pihak, ada peluang-peluang baru di Asia. Sebagai solusi mengantisipasi konflik perdagangan AS - China di 2018, banyak perusahaan multinasional banyak mengimplementasikan strategi China+1, mendiversifikasikan basis produksi ke setidaknya satu negara lain selain China, dan juga strategi Friendshoring, yaitu diversifikasi basis produksi ke negara-negara mitra perdagangan AS yang lain. Kondisi ini terlihat dari impor AS dari China yang menurun, sementara dari negara-negara lain mengalami kenaikan. Potensi kebijakan Trump yang serupa di 2025 diperkirakan akan mengakselerasi kedua strategi ini. ASEAN dan India dipandang memiliki potensi diuntungkan, seiring biaya produksi yang kompetitif dan keterbukaan pemerintah terhadap investasi asing.

Menyambung ke kondisi domestik, bagaimana Indonesia menghadapi kondisi global 2025 di tengah penurunan daya beli dan konsumsi yang cukup terasa bahkan sejak pertengahan 2024 sebelum Donald Trump menjadi salah satu faktor penambah tantangan?

Secara umum, saat ini terlihat adanya perubahan fokus kebijakan pemerintahan baru Indonesia, dari sebelumnya hard infrastructure (era kepresidenan Joko Widodo) ke fokus pada soft infrastructure (era kepresidenan Prabowo Subianto). Fokus soft infrastructure ini lebih condong pada peningkatan kualitas SDM (pendidikan, kesehatan, kesejahteraan), diikuti kenaikan anggaran perlindungan sosial dan beberapa program quick win seperti kenaikan UMP, tunjangan guru, gaji PNS, dll) yang juga diharapkan dapat berdampak positif pada konsumsi rumah tangga dan pertumbuhan ekonomi keseluruhan.

Di tengah potensi perlambatan besaran dan frekuensi pemangkasan FFR dan penguatan USD, apakah Bank Indonesia (BI) masih dapat menurunkan suku bunga acuannya di 2025?

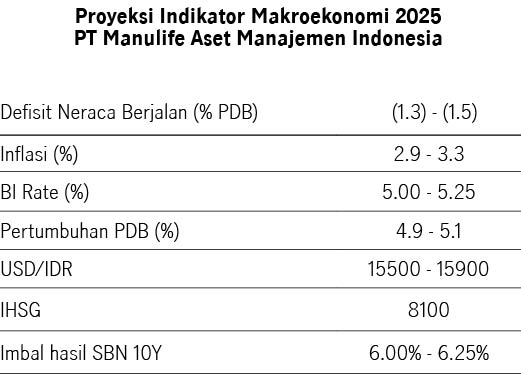

Masih, namun lebih terbatas dibandingkan dengan ekspektasi sebelumnya. Kami perkirakan BI dengan berhati-hati masih melanjutkan pemangkasan suku bunga, namun tetap berfokus pada upaya stabilisasi nilai tukar. Alhasil, dukungan dari sisi fiskal akan sangat penting untuk mengawal pertumbuhan ekonomi di 2025, terutama di tengah risiko terbatasnya ruang penurunan BI Rate karena upaya stabilisasi nilai tukar Rupiah yang terdampak oleh kebijakan AS dan potensi pelemahan ekspor.

Kebijakan proteksionisme Trump memberikan tantangan bagi eksportir. Di sisi lain, Indonesia juga diuntungkan oleh potensi investasi dari strategi China+1. Hal ini sudah terlihat sejak ‘perang tarif’ Trump di 2018 lalu (kontribusi FDI ke Indonesia dari China & Hong Kong naik dari 17% di 2016 ke 28% di 2023). Peningkatan FDI ke sektor teknologi tinggi (AI, baterai EV, carbon capture) juga menggembirakan, dan diharapkan mendukung pengembangan industri domestik yang lebih memiliki nilai tambah lebih.

Bagaimana dengan potensi pasar saham dan pasar obligasi?

Secara selektif di pasar saham, kami melihat banyak sektor yang akan diuntungkan oleh kebijakan pro pertumbuhan dari pemerintah Indonesia, seperti misalnya sektor consumer staples dan telekomunikasi. Kebijakan pemerintah untuk mendorong konsumsi (yang berkontribusi 53% di PDB) dapat menjadi penopang pertumbuhan ekonomi 2025. Pertumbuhan laba tahun depan pun diperkirakan lebih baik, mengacu pada efek low base dari tahun 2024. Secara teknikal dari sisi valuasi, saat ini pun pasar saham Indonesia lebih ‘murah’ dibandingkan rata-rata 10 tahunnya.

Di lain pihak, pasar obligasi pun tetap menawarkan daya tarik karena di tengah situasi ketidakpastian secara alami lebih defensif dibandingkan pasar saham, namun pada saat yang sama tetap diuntungkan oleh potensi pemangkasan suku bunga di tengah moderasi pertumbuhan global. Dari sisi teknikal, Indonesia adalah salah satu negara berkembang yang menawarkan imbal hasil riil paling menarik, dilihat dari perbandingan imbal hasil SBN10 tahun di kisaran 6.9% dengan inflasi tahunan terakhir di kisaran 1.6%.

Terakhir, di tengah dinamika global dan domestik, hal apa yang akan Anda cermati secara khusus dalam jangka pendek ke depan?

Di tengah ekspektasi sentimen global yang fluktuatif, risiko bagi outlook ekonomi dan pasar domestik adalah kecepatan implementasi dan efektivitas kebijakan pro pertumbuhan dari pemerintah Indonesia. Hal ini menjadi sangat krusial. Dari sisi eksternal, kita harus cermati terus perkembangan kebijakan Donald Trump karena sensitivitasnya dengan pergerakan nilai tukar Rupiah.

PT Manulife Aset Manajemen Indonesia (MAMI) adalah manajer investasi dengan total dana kelolaan terbesar di Indonesia, yaitu Rp102 triliun (Juni 2024) dengan pangsa pasar 12,3% (Desember 2023) di antara >90 perusahaan manajer investasi. MAMI telah hadir dan mendampingi langkah dari lebih dari 2 juta investor individu dan institusi (per akhir Desember 2023) selama 27 tahun sejak 1996. MAMI adalah bagian dari Manulife Investment Management dan Manulife Financial Corporation yang berkantor pusat di Toronto, Kanada.

IWH: Menantikan rapat FOMC pekan ini

Investment Weekly Highlights

IDB: BI intervensi agresif menopang Rupiah

Baca selengkapnyaIDB: Inflasi Produsen AS meningkat

Baca selengkapnya